目次

SBIソーシャルレンディングのここがポイント!

大手企業のグループ会社

SBIソーシャルレンディングは2011年3月に設立された会社で、金融業界の大手企業である「SBIホールディングス」のグループ会社です。

SBIグループが100%出資しており、外部の資本は入っていません。

同じく大手の「maneo」や、勢いのある「クラウドクレジット」などは、外部企業やベンチャーキャピタルの資本が入っています。

純粋にグループ企業の資本のみで経営しているソーシャルレンディング業者は大変珍しい存在と言えます。

SBIグループには様々な金融系の関連会社があり、主に以下のような事業を行っています。

- 住信SBIネット銀行:銀行

- SBI証券:オンライン総合証券

- SBI FXトレード:外国為替証拠金取引業

- SBI損害保険:損害保険

- SBI生命保険:生命保険

- SBIマネープラザ:保険代理店など

- SBIインベストメント:ベンチャーキャピタルファンド

上記はごく一部ですが、証券・FXといった投資関連から、生保・損保などの保険業まで幅広く金融系を取り扱っています。

母体となる親会社が金融のプロであるということは、SBIソーシャルレンディングにも安心感が生まれる要因と言えるでしょう。

2017年から黒字化

財務情報の詳細については後述しますが、SBIソーシャルレンディングは2017年3月期の決算から単年では黒字化しています。

2018年3月期の決算でも引き続き黒字決算となっており、ソーシャルレンディング事業が本格的に軌道に乗った証拠だと見ることができます。

しかし、単年で見れば黒字化していても、通期ではまだ赤字となっていることには注意が必要です。

ソーシャルレンディング業者の中には黒字化ができず、年々赤字が増えている企業が多く存在します。

単年では黒字化している企業はいくつかありますが、通期で黒字となっているのは業界最大手の「maneo」ぐらいです。

SBIソーシャルレンディングはこのまま順調にいけば、通期での黒字化も見えているため、財務状況は良好だと言えるでしょう。

ただし、ソーシャルレンディングの案件にはリスクが伴うことも忘れてはなりません。

業者の財務状況は非常に重要な指標ですが、案件の遅延や貸し倒れとは無関係だからです。

定期的にキャンペーンを開催

ソーシャルレンディング業者の中にはキャンペーンなどを一切行わない企業も多いですが、SBIソーシャルレンディングでは定期的にキャンペーン開催しています。

以下は過去に開催されたキャンペーンの一部です。

- 2018年11月 SBIポイントプレゼントのご案内(CF0118)

- 2018年1月 SBISLスタートキャンペーン!!

- 2017年9月 ソーシャルレンディング デビュー応援キャンペーン

- 2017年5月 融資運用残高100億円突破キャンペーン

- 2017年1月 SBIポイントプレゼント!出資応援キャンペーン

キャンペーン内容としてはSBIグループ共通ポイントプログラムである「SBIポイント」が還元されるキャンペーンがメインとなっています。

こういったキャンペーンが開催されるのもSBIグループならではの強みと言えますね。

ほとんどのキャンペーンにおいて、キャンペーンにエントリーすると数百〜数千ポイントがプレゼントされたり、投資額の0.5%が還元されます。

SBIポイントは現金に交換することができ、1P=0.8円として交換が可能です。

また、SBIソーシャルレンディング会員とSBI IDを連携すると、5,000P=5,000円、10,000P=12,000円となるキャンペーンも2019年3月24日まで開催中です。

SBIポイントが現金に交換できることから、投資額の0.5%がSBIポイントとして還元される際は、投資の利回りが単純に0.5%増えるのとほぼ同義です。

案件の利回りがアップするのとはまた別のニュアンスですが、利回りが0.5%増えるのは非常に大きなメリットです。

さらに、スタートキャンペーンやデビュー応援キャンペーンは、新規登録とメルマガの登録をするだけでポイントがもらえる可能性があります。

SBIソーシャルレンディングで口座解説を考えている方は、公式HPに記載のキャンペーン内容も要チェックです。

遅延、貸し倒れは発生している

財務状況と案件の遅延や貸し倒れは関係がないと紹介しましたが、実際にSBIソーシャルレンディングでも遅延や貸し倒れ(デフォルト)は起こっています。

公式HP上の「過去のお知らせ」にきちんと記載されていますので、事故情報については誰でも確認することができます。

遅延・貸し倒れが起こったのは以下の案件です。

- SBISL不動産バイヤーズローンファンド16号

- SBISL不動産バイヤーズローンファンド17号

- SBISL不動産バイヤーズローンファンド18号

- SBISL不動産バイヤーズローンファンド19号

- SBISL不動産バイヤーズローンファンド20号

- SBISL不動産バイヤーズローンファンド21号

- SBISL不動産バイヤーズローンファンド22号

上記案件のうち残念ながら貸し倒れまでいってしまったのは19、20、22号となっています。

それ以外の案件については返済の延滞はあったものの、回収がうまく進み元本の損失はないという状況です。

一方、返済の延滞が発生してから元本の回収に移るまでのスピードが早く、SBIソーシャルレンディングの対応が素早く適切だったという声があるのも事実です。

事故が起こった際に元本をどれだけ回収できるかということもソーシャルレンディング業者の実力であるため、SBIソーシャルレンディングはむしろこの一件で高評価を得た側面もあるのです。

ソーシャルレンディングは他の投資と比較して利回りが高く、ミドルリスク・ミドルリターンな投資であるため、リスクがそれなりに高いことを知っておく必要があります。

SBIソーシャルレンディングの特徴

明確な運用実績

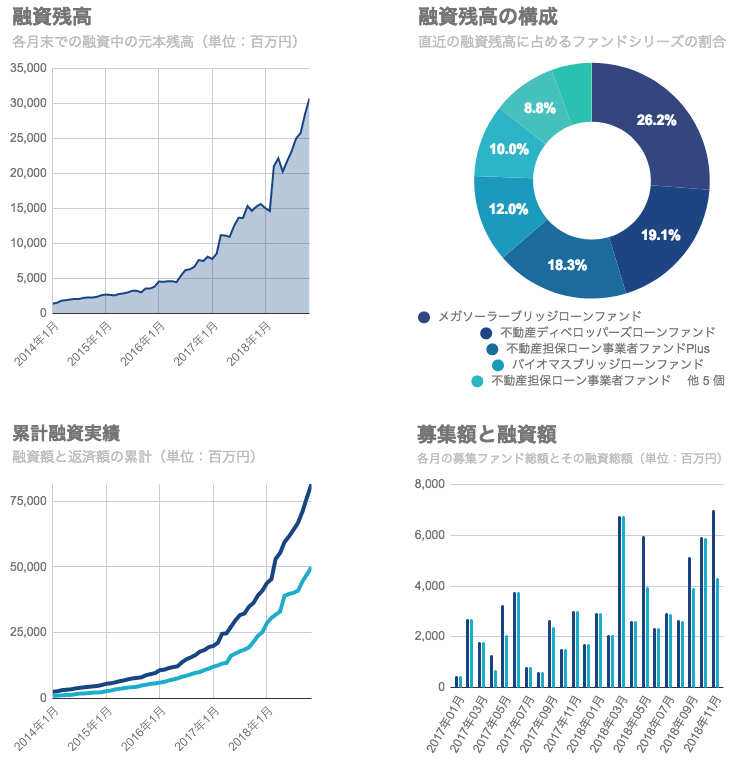

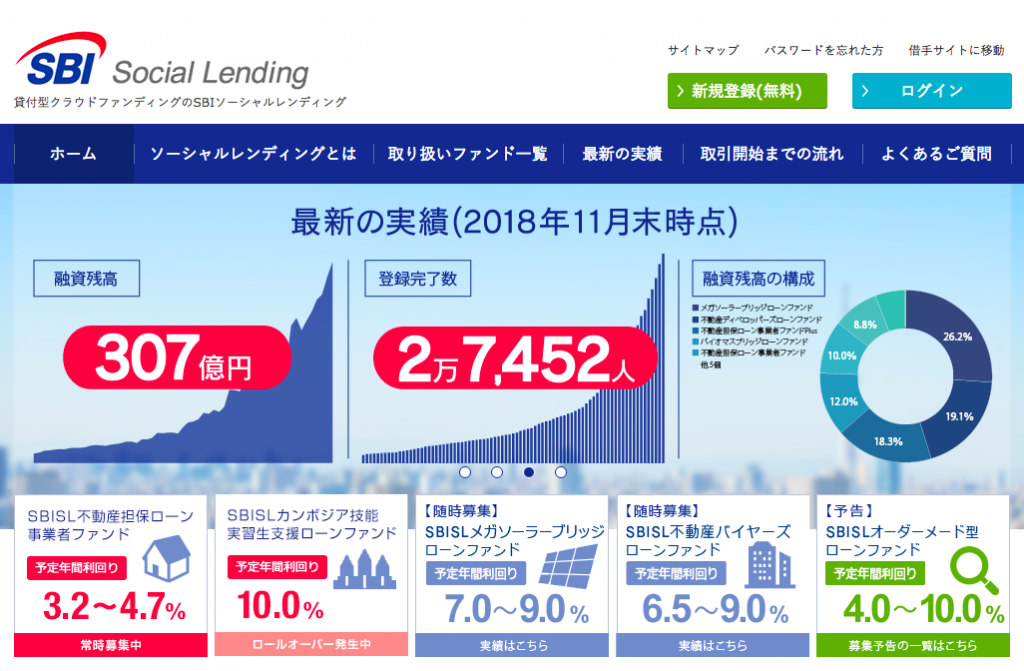

SBIソーシャルレンディングのHP上では大々的に実績が記載されています。

2018年11月末時点で融資残高は300億円を超えており、投資家の登録完了数は2万7,452人となっています。

また、SBIソーシャルレンディングはプレススリースにおいて、

「累計融資額(成立ローン額など)」は過去実績の重要な指標だが、「融資残高」は現時点における借手に対して応えた資金需要の規模と、投資家に対して提供している投資機会の規模を表す指標である

としており、現在どれだけの案件を投資機会として提供し、資金需要にどれだけ応えられているかということを重要視していることがわかります。

SBIソーシャルレンディングが言う通り、過去の実績がどれだけあっても、常時安定して案件を提供できなければ融資残高は増えていきません。

HP上では2014年から現在までの融資残高が公開されていますが、綺麗な右肩上がりのグラフとなっており、特に2018年に入ってからの伸び率が非常に大きいことがわかります。

「お金を貸したい個人」と「お金を借りたい企業・個人」をITの力を借りて結びつけるのがソーシャルレンディングの本質です。

常に案件(投資機会)を提供し続け、資金需要に応えているSBIソーシャルレンディングは非常にまっとうな営業をしていると言えます。

HP上では上記で述べた「融資残高」や「投資家登録完了数」以外にも以下のような指標を公開しています。

- 融資残高の案件構成比

- 累計融資実績

- 募集額と融資額

- 出資件数と平均出資額

- 予定年間利回り(投資家)

- 管理手数料(SBIソーシャルレンディング)

全ての指標において年々数字が向上していることが見て取れるため、安心して投資を行えると言えます。

手数料

SBIソーシャルレンディングでは投資家登録、出資の申し込み、退会などで手数料は発生しません。

投資金の入金については振込手数料が自己負担となりますが、出金(払い戻し)に関しては手数料はかかりません。

ただし、SBIソーシャルレンディングでは2017年12月に分配金を貯めておく口座を廃止ている関係で、後述するように分配金は直接登録している銀行口座に振り込まれます。

SBIソーシャルレンディングで自分の口座を作り、投資用資金を振り込み、分配金を受け取り、さらに再度投資を行うということができないのです。

また、案件ごとに「管理手数料」が定められており、これはSBIソーシャルレンディングの営業費用となります。

営業費用は別の言い方で「営業者報酬」とも呼ばれている費用で、簡単に言うとソーシャルレンディング業者の売上になる部分です。

自動出金

SBIソーシャルレンディングでは上述のように分配用口座を廃止しており、分配金が直接銀行口座に振り込まれます。

他社の場合はソーシャルレンディング業者のシステム上に投資用口座を開設し、そこに分配金が支払われ、投資用口座から再度投資を行うことが可能です。

一度投資用口座に入金してしまえば、その後は投資資金を追加しない限り振込手数料はかからないということになります。

しかし、SBIソーシャルレンディングは分配金が毎回自身の銀行口座に出金されてしまうため、投資をするたびに投資用口座に入金する必要があり、振込手数料がかかってしまうのです。

入金手数料は無料化予定

2018年11月にSBIソーシャルレンディングは、「出資金の送金手数料を無料とするサービスの提供予定について」というお知らせを出しています。

内容を要約すると、住信SBIネット銀行の口座であれば送金手数料が無料になるサービスを2019年1月から開始予定というものです。

SBIソーシャルレンディングは分配金が自動出金されてしまう関係で、2019年1月から開始予定の入金手数料無料化は、投資家にとって非常に嬉しいサービスなのです。

入金や出金にかかる手数料は実質的に案件の利回りを減らすことになってしまいますので、できる限り無料にすることが望ましいです。

住信ネット銀行の口座からの入金に限定されてしまうものの、SBIソーシャルレンディングで投資を行う場合は必須となるでしょう。

案件の種類と特徴

利回り、運用期間、最低投資金額

SBIソーシャルレンディングでは以下のような案件を扱っています。

- 不動産担保ローン事業者ファンド

- カンボジア技能実習生支援ローンファンド

- メガソーラーブリッジローンファンド

- 不動産バイヤーズローンファンド

- オーダーメード型ローンファンド

以前は「SBISL証券担保ローンファンド」という案件も扱っていたようですが、2017年9月で取り扱いを終了しています。

予定利回りについては、公式サイトで「3.2〜10.0%」と明記されています。

正確には、案件ごとに予定利回りに差があり、以下のようになっています。

- 不動産担保ローン事業者ファンド : 3.2〜4.7%

- カンボジア技能実習生支援ローンファンド : 10.0%

- メガソーラーブリッジローンファンド : 7.0〜9.0%

- 不動産バイヤーズローンファンド : 6.5〜9.0%

- Lオーダーメード型ローンファンド : 4.0〜10.0%

平均すると利回りが6〜7%ということになるため、ソーシャルレンディング業界においてもそれほど高い利回りであるとは言えない数字です。

カンボジア技能実習生支援ローンファンドが最も高い利回りの案件となります。

単純に利回りのみで比較することはできませんが、クラウドクレジットなどの案件は13.5%といった高利回りな案件が多数存在します。

SBIソーシャルレンディングの場合は利回りが10.0%を超える案件はありません。

最低投資金額は1万円からとなっており、運用期間は12ヶ月程度の案件が多い印象です。

オーダーメード型ローンファンドの中には34ヶ月という長期期間の運用案件もあるため、十分注意してから投資を行ってください。

不動産担保ローン事業者ファンド

2012年9月27日から募集を開始された「不動産担保ローン事業を行っている事業者」へ投資する金融商品です。

貸出を行う事業者はSBI独自の条件をクリアした相手のみとなっています。

カンボジア技能実習生支援ローンファンド

2017年6月19日から募集を開始された「日本で働くカンボジア人技能実習生」向けに、貸付を行うファンドです。

出資金が借り入れ希望額を上回った際に、次回ファンドへ繰越となる後述の「ロールオーバー」の可能性が非常に高いことには注意が必要です。

メガソーラーブリッジローンファンド

太陽光発電事業者向けの貸付事業で運用するファンドで、玄海インベストメントアドバイザーと協業して組成する「かけはし」シリーズのファンドです。

再生可能エネルギーの普及・拡大や環境負荷低減によって日本のエネルギー系インフラを支える事業であり、現在から未来への架け橋になるという意味が込められているファンドです。

不動産バイヤーズローンファンド

「不動産の売買等を行う事業者」向けの貸付事業で運用するファンドです。

本ファンドでは貸付けにあたって「転売用不動産に抵当権を設定」していて、SBISL不動産担保ローン事業者ファンドと同じです。

遅延、貸し倒れがあったのはこの案件です。

オーダーメード型ローンファンド

事業資金や不動産取得のためなど資金用途が明確な相手を対象にローンを設定しているファンドです。運用期間、金利、募集金額は個別の案件ごとによって異なります。

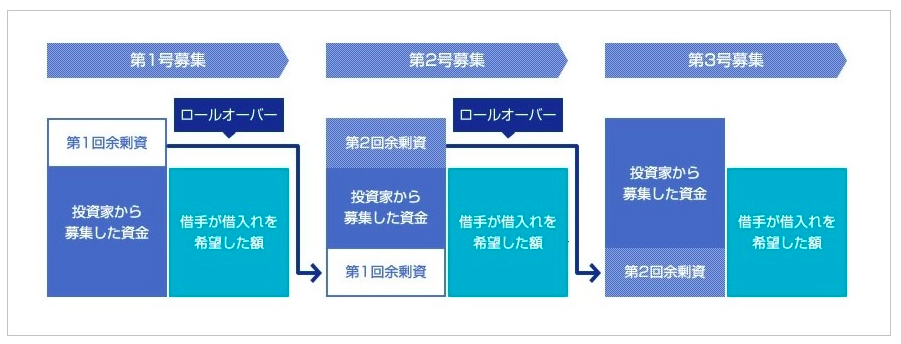

ロールオーバー

SBIソーシャルレンディングの一部ファンドには「ロールオーバー」という変わったシステムが採用されています。

対象は以下2つのファンドです。

- 不動産担保ローン事業者ファンド

- カンボジア技能実習生支援ローンファンド

ロールオーバーの仕組みを簡単にご紹介すると、投資家が投資をした金額(出資額)と借り手が借り入れする金額(借入額)に差が生じて、出資額に余りが出た際に、同種の次回以降のファンドに自動的に繰越すシステムです。

ロールオーバーは借り手の借入希望額が変動するために設けられているシステムです。

ここまでを見る限りではロールオーバーは特に何もデメリットがないように見えますが、実は投資家にとってはデメリットとなります。

ロールオーバーしてしまった投資金額は「次回以降の同種のファンド」に投資されるまでロックされてしまうため、一定の期間資金を遊ばせておくことになってしまうのです。

限られた資金の中でできる限り多くの利回りを得るためには、空白の期間を作らないことが重要で、間髪入れずに投資をすることも珍しくありません。

しかし、ロールオーバーをする案件に限っては、空白の期間ができてしまう可能性があるということです。

なるべく間をあけずに投資を行いたいという方は、ロールオーバーの可能性がある上記2つのファンドは避ける方が良いかもしれません。

担保設定

証券担保ローンファンドは、貸出先企業がSBI証券にて保有する証券が担保として設定されていました。

不動産担保ローン事業者ファンドは、貸出先の不動産担保ローン会社が設定する不動産が担保として設定されます。

貸出価格は不動産評価額の70%が上限となっています。

オーダーメード型ローンファンドは、個別に担保や保証が設定されています。

担保や保証の種類としては、貸出先が保有する不動産や証券、代表者による連帯保証など案件によって様々です。

リスク分散

ソーシャルレンディングに限らず、投資を行う場合は「リスク分散」をすることが重要だと言われています。

リスク分散の主な方法は、一つの案件に投資額を全て突っ込むのではなく、小分けに投資をすることです。

様々な案件に対して小分けに投資をすることで、貸し倒れなどの損害を最小限に止めることができます。

例えば、100万円を10件、20件、50件と分けて投資をすれば、1件あたりの投資額少なくなっていきますので、貸し倒れが起こった際に損をする金額が減るということです。

SBIソーシャルレンディングでは出資金額が1人又は1社の借手に貸しつけられることがないように配慮されています。

自身でリスク分散を行うことも重要ですが、業者側がきちんとリスク対策を行っていることも比重に重要です。

ただし、借手のキャンセル等が発生した場合は、結果として貸付実行段階で借手が1人又は1社になってしまう可能性はあります。

SBIソーシャルレンディング以外の業者でもリスクにきちんと向き合っている企業ではリスク分散を行っています。

例えば、クラウドクレジットなどでも「小口分散投資」として同じくリスク分散が行われています。

SBIソーシャルレンディングの評判

GOOD

SBIグループなので安心

SBIソーシャルレンディングは大手金融企業のSBIグループであるため、安心感があります。

資本も外部資本ではなく、同じくSBIグループ100%保有の子会社となっています。

近年は黒字化で安定

2017年3月期からは単年で黒字化しており、2018年3月期も連続で黒字決算となっています。

ただし、通期ではまだ赤字を抱えていることは覚えておく必要があります。

遅延発生時の対処が適切で早い

不動産バイヤーズローンファンドで遅延が発生した際の対処が適切で迅速だったとネットなどでも評価が高いです。

実際には貸し倒れしてしまった案件もありますが、元本の回収に踏み切るまでの判断が早く、投資家にとってはプラスの要素でした。

BAD

サイトが使いづらい

ネットではサイトが使いづらいという口コミが多数あがっています。

実際に他のソーシャルレンディング業者と比較すると、案件の紹介ページなどのレイアウトが独特な作りになっています。

分配金が自動出金

SBIソーシャルレンディングでは2017年分12月に分配用口座が廃止され、分配金は自身の銀行口座に自動出金される仕組みとなっています。

そのため、再度投資を行う際は、改めて投資資金を投資用口座に振り込む必要があります。

投資用口座の振込には振込手数料がかかるため、ユーザーからはあまり良い評判を効かないのが事実です。

ただし、2019年1月より住信SBIネット銀行からであれば、入金手数料が無料になるサービスがスタートする予定です。

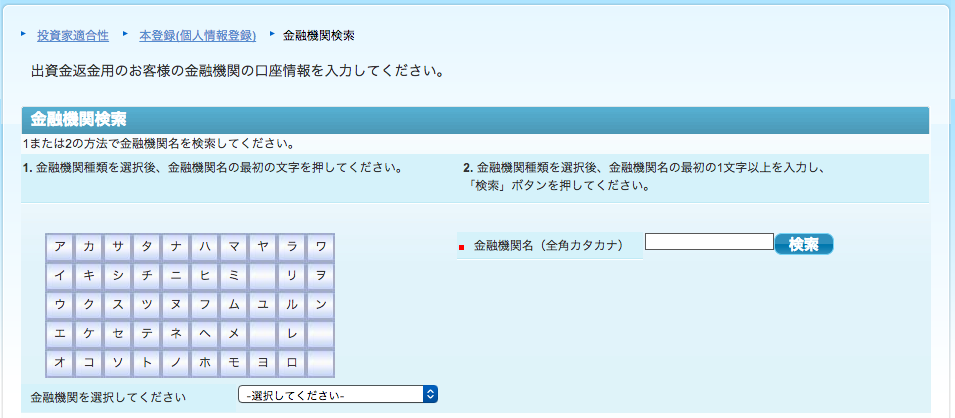

口座開設方法

申込みの流れ

口座開設の申込みの流れを説明していきます。

トップページから「会員登録はこちら」のボタンをクリックします。

個人投資家と法人投資家を選択します。今回は個人投資家を選択しました。

①各種規約への同意

利用規約になります。

個人情報の同意書になります。よく読んで同意しましょう。

②会員登録

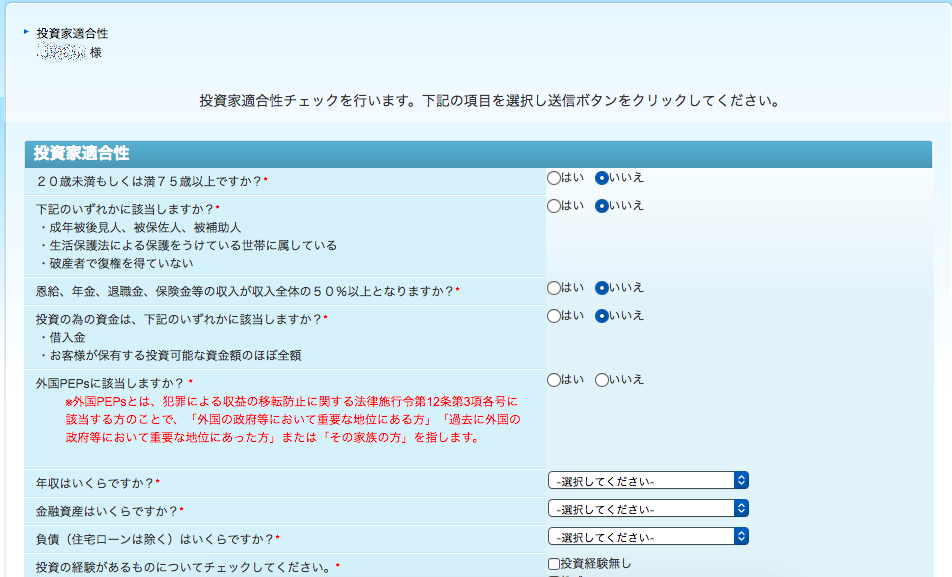

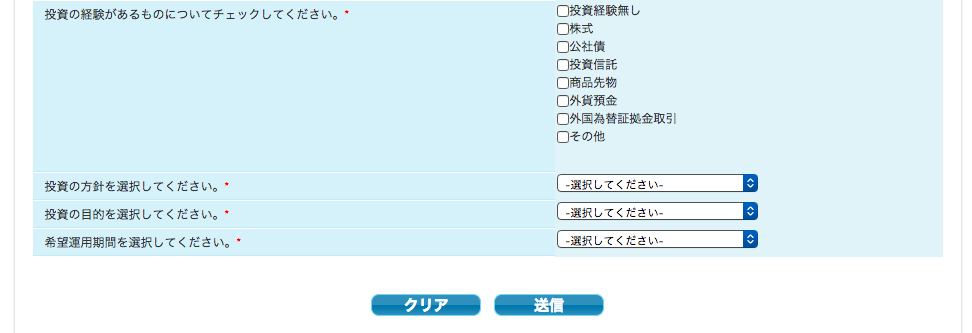

③投資家適合性チェック

④本登録(個人情報登録)

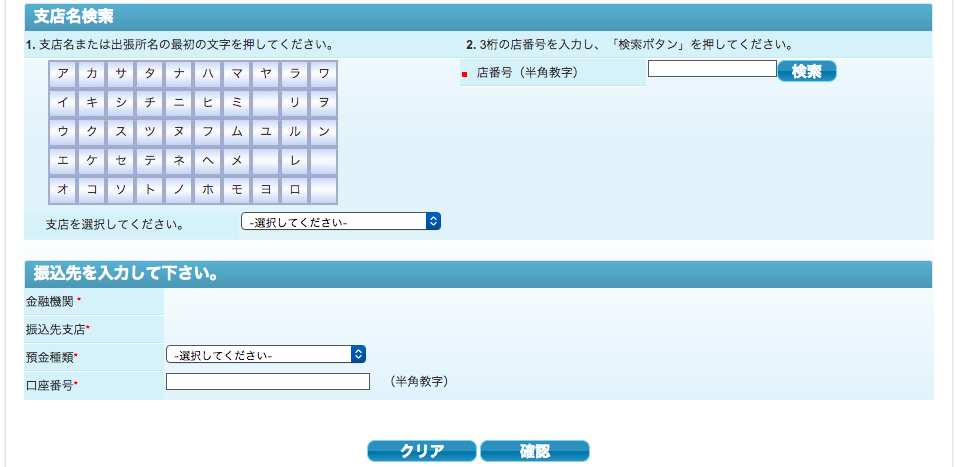

⑤金融機関登録

ログイン後の手続き

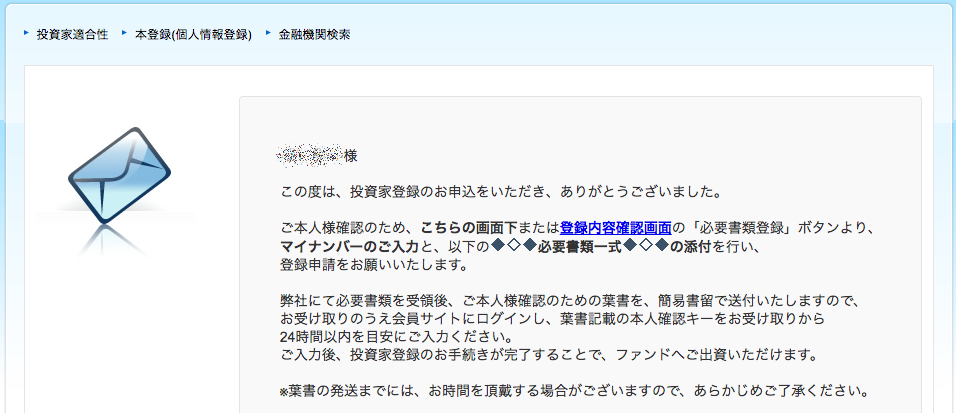

ここまで進むと、投資家管理画面にログインすることが出来ます。

本人確認書類はログイン後の画面から登録することが出来ます。maneoマーケット系列のソーシャルレンディングサービスでは、出資前にマイナンバーの登録は必須ではありませんでしたが、SBIソーシャルレンディングではマイナンバーの登録が必須のようです。

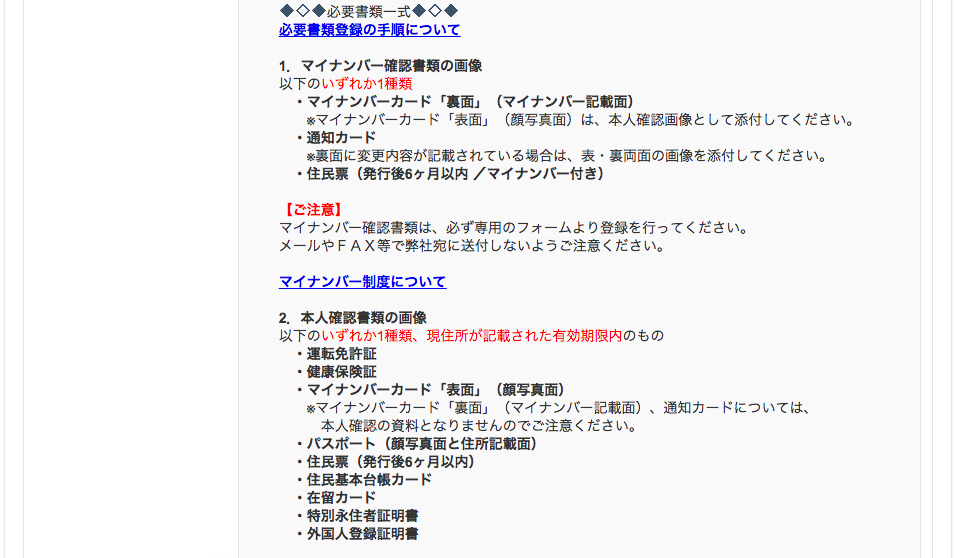

⑥本人確認書類の登録

今回は事前にスキャンしたデータをパソコンに取り込み、ファイルを送信します。ファイルの送信以外にも郵送やFAXにも対応しているようです。

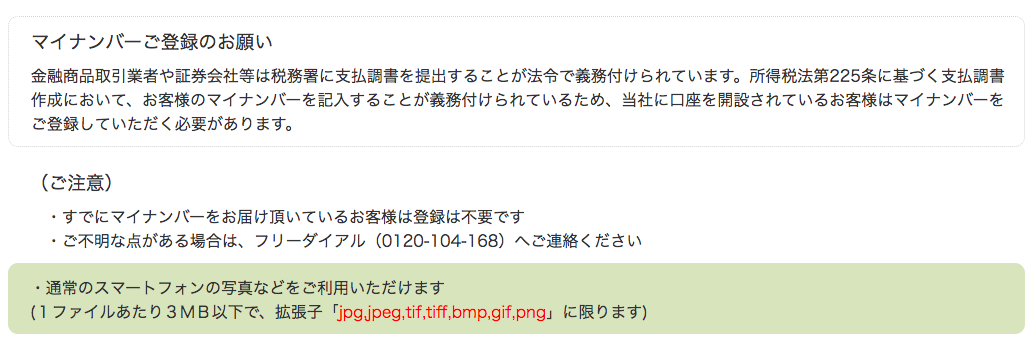

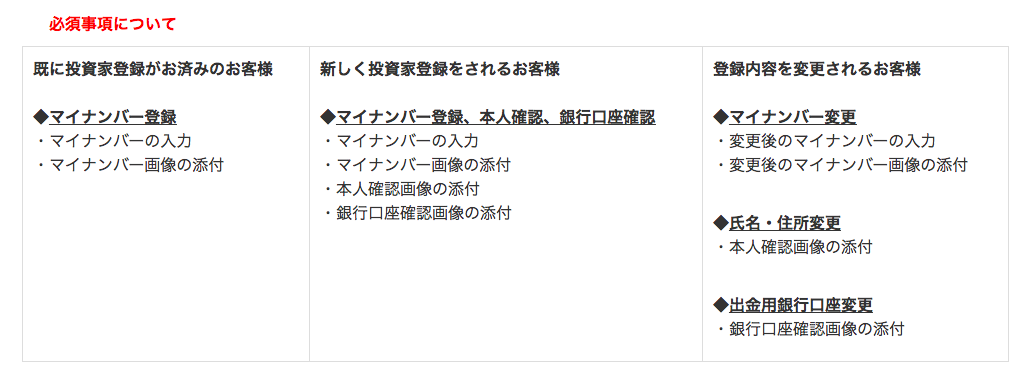

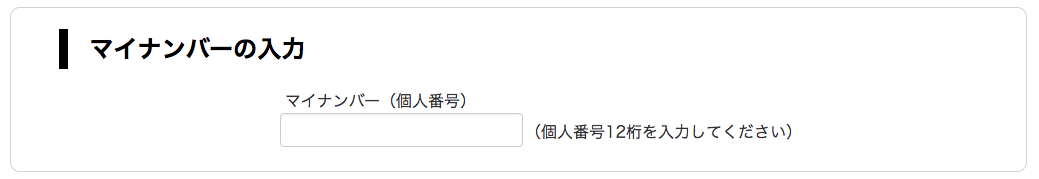

マイナンバーの登録

「新しく投資家登録をされるお客様」に該当しますので、

- マイナンバーの入力

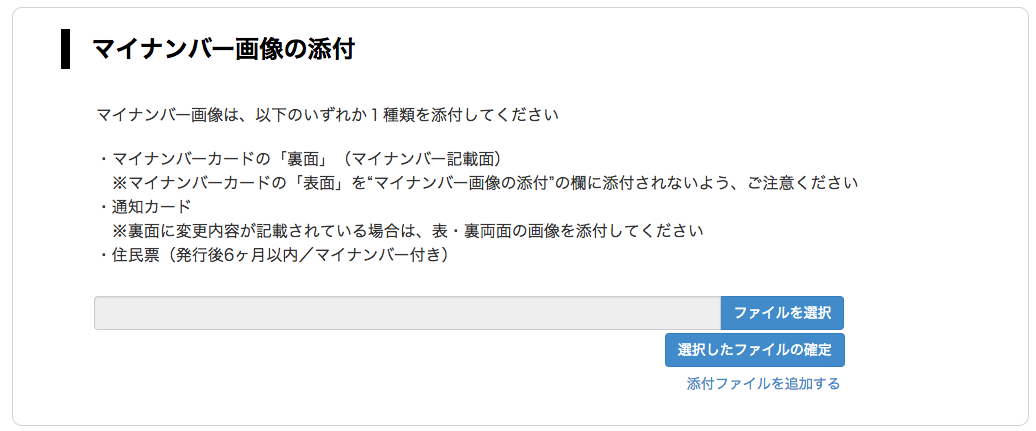

- マイナンバー画像の添付

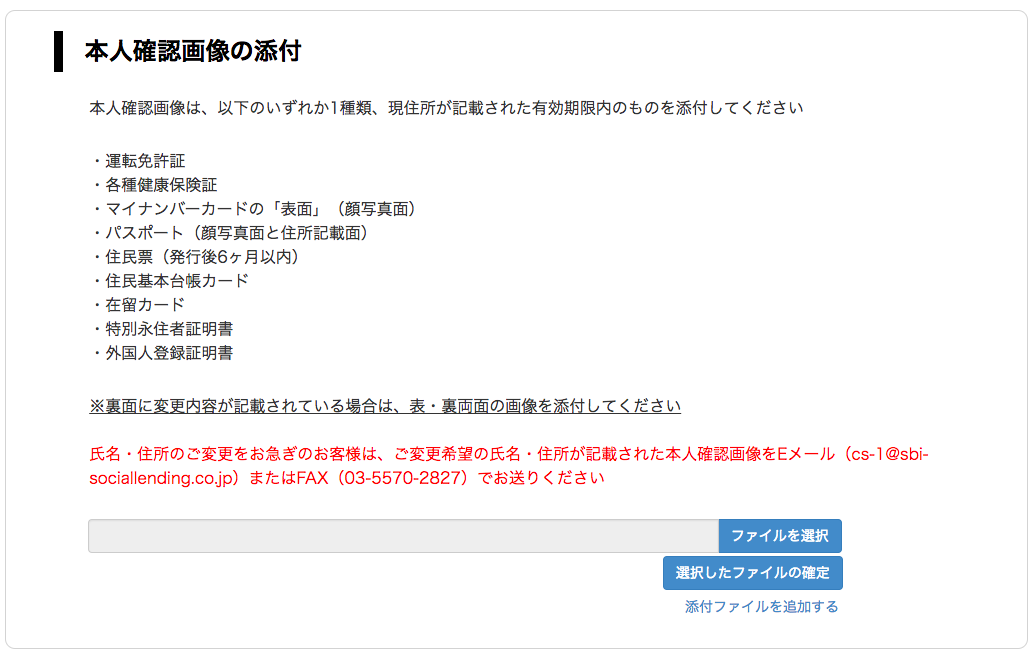

- 本人確認画像の添付

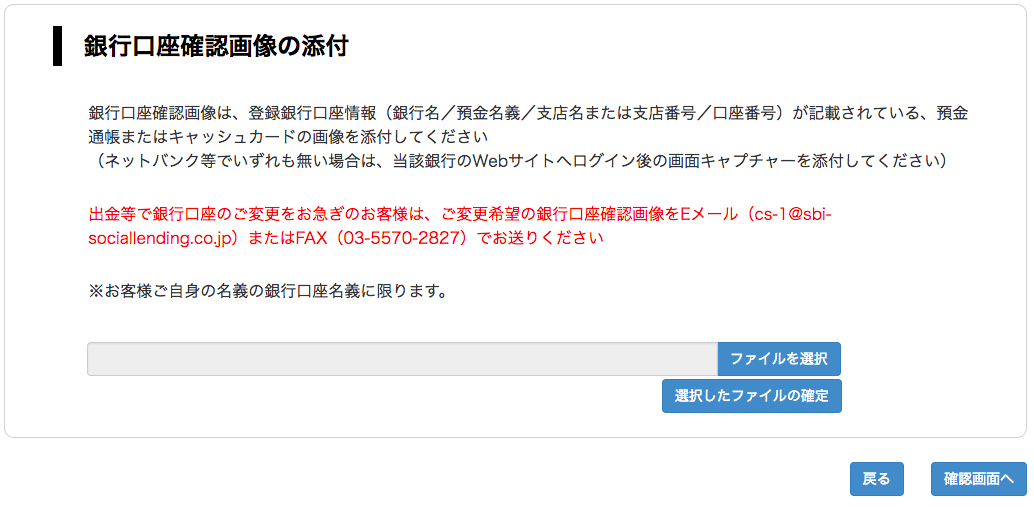

- 銀行口座確認画像の添付

を送付します。

マイナーナンバーの12桁を入力します。個人番号と記載されているものがそうです。

マイナンバー画像の添付します。

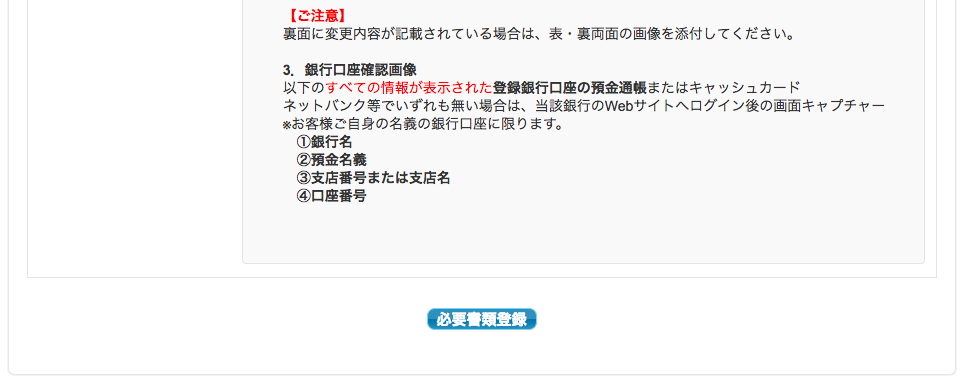

本人確認画像の添付です。

銀行口座確認画像の添付です。

こちらをアップすると以下のような確認画面になります。

「登録申請」ボタンを押すと、登録完了です。

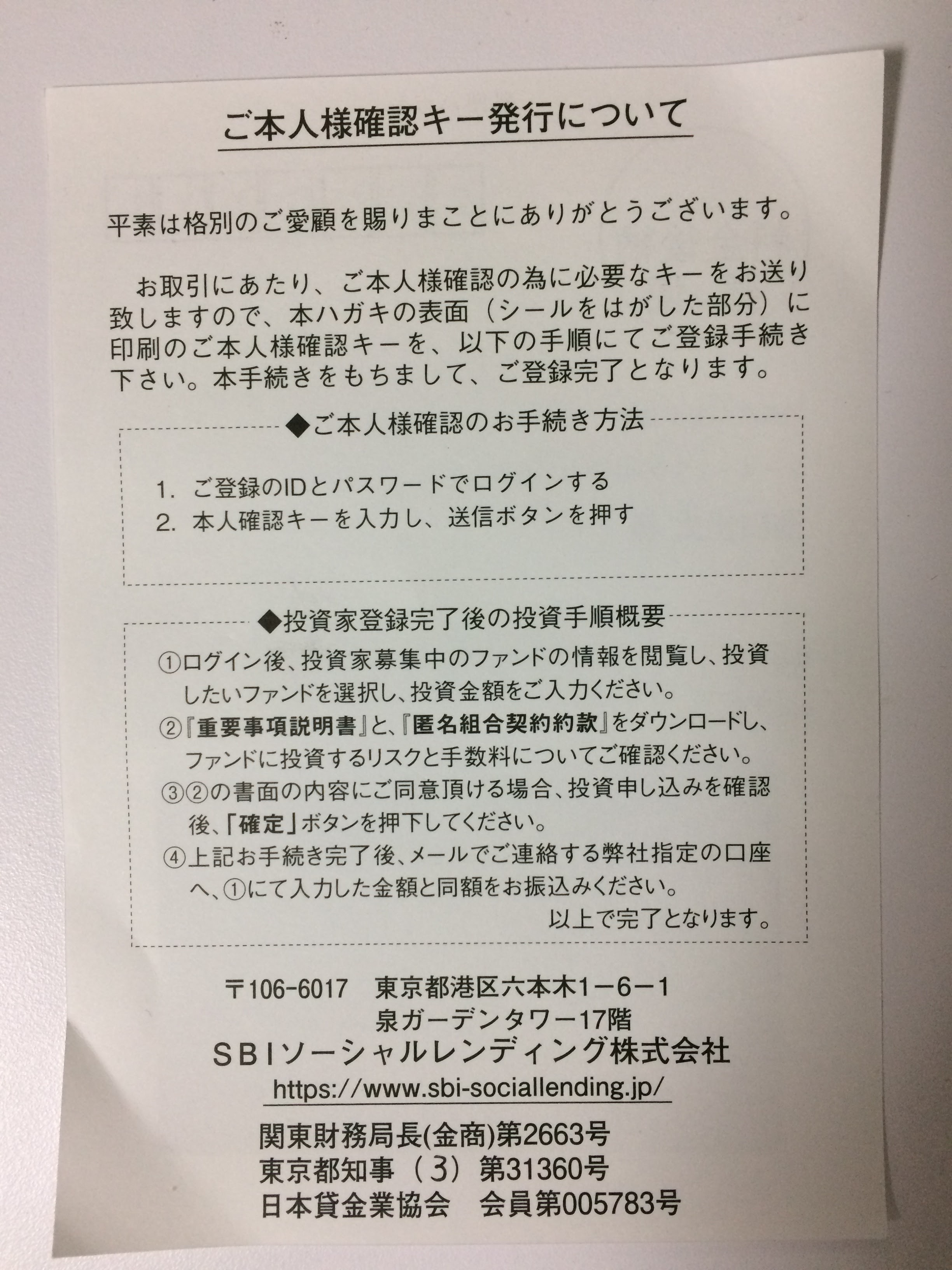

簡易書留で本人確認キーを発行したという旨のメールが届きます。

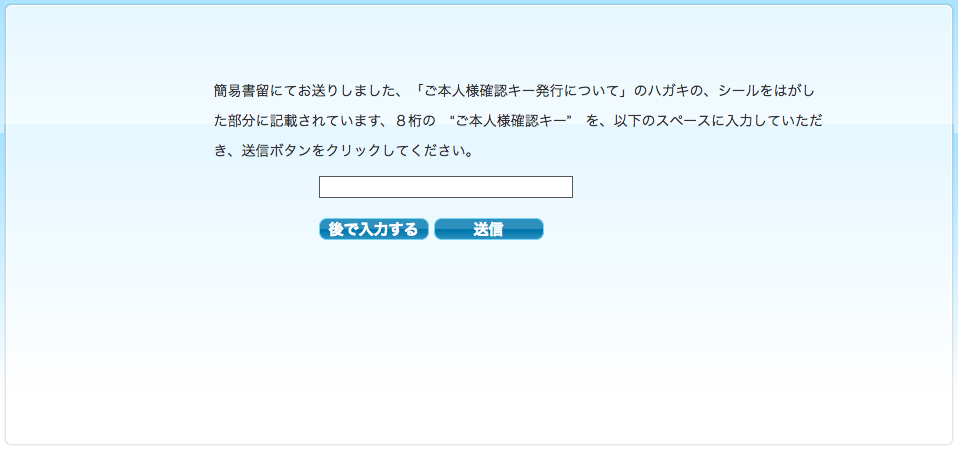

⑦ご本人様確認キーの発行

登録完了してから、審査が完了してはがき発送の連絡が来るまで5日(3営業日)を要しました。

5日後にはがき発送の連絡がきて、到着したのは翌日です。

待ちに待ったという感じがします。

案件の選択から出資までの流れ

SBIソーシャルレンディングはmaneoマーケット系のサービスと異なり、案件を選択肢、出資の申込みをした後に、投資する金額だけを振り込むという流れになります。

他サービスのように事前にお金を入金するという流れではないので、注意が必要です。

財務情報

以下の表でSBIソーシャルレンディングの直近6年分の決算情報をまとめました。

| 資本金 | 営業貸付金 | 当期純利益 | 利益剰余金 | |

|---|---|---|---|---|

| 2013年3月期 | 10,000 | 800,680 | – | -335,860 |

| 2014年3月期 | 10,000 | 1,780,290 | -123,056 | -458,916 |

| 2015年3月期 | 10,000 | 2,587,802 | -106,346 | -565,262 |

| 2016年3月期 | 10,000 | 4,613,295 | -97,781 | -663,043 |

| 2017年3月期 | 10,000 | 11,205,566 | 9,377 | -653,666 |

| 2018年3月期 | 10,000 | 21,060,537 | 142,877 | -510,789 |

繰り返しになりますが、表を見て分かるように2017年3月期と2018年3月期は通期での赤字額が減少しており、単年で黒字化して利益が出ています。

2017年3月期の利益と2018年3月期利益を比較すると、約1.5程度になっていますので、成長率は150%ということです。

このまま順調に会社が成長していけば、3〜4年後には通期での黒字化も十分に見込めるため、SBIソーシャルレンディングの財務状況は非常に良好であると言えるでしょう。

税金と確定申告

ソーシャルレンディングの利益(正確には所得)には税金がかかるか?という質問については、「税金はかかる(課税対象である)」ということになります。

SBIソーシャルレンディングに限らず、ソーシャルレンディグで分配金による一定金額以上の所得を得た場合は、条件によって確定申告をする必要があります。

所得とは「収入(利益)ー経費」となります。

一般的なサラリーマンの方を例にとって見てみると、ざっくりと次のような条件になります。

(個人事業主の方はそもそも確定申告が必要となります。)

・給与所得が2,000万円以上

→ソーシャルレンディグの所得に関係なく確定申告の必要有り

・給与所得が2,000万円未満かつソーシャルレンディングとそのほかの所得の合計が20万円以上

→確定申告の必要有り

・給与所得が2,000万円未満かつソーシャルレンディングとそのほかの所得の合計が20万円未満

→確定申告の必要なし

ソーシャルレンディングの所得は「雑所得」に分類され、給与所得、事業所得、不動産所得、山林所得、利子所得、配当所得、退職所得、譲渡所得、一時所得に含まれない所得を雑所得と言います。

わかりやすく言うと、いわゆる投資による収入などで、株式投資、FXなどの利益が雑所得です。

ソーシャルレンディングに限らず、投資などで利益を得ており、かかった経費を差し引いても20万円以上の利益となる場合は、確定申告を行いましょう。

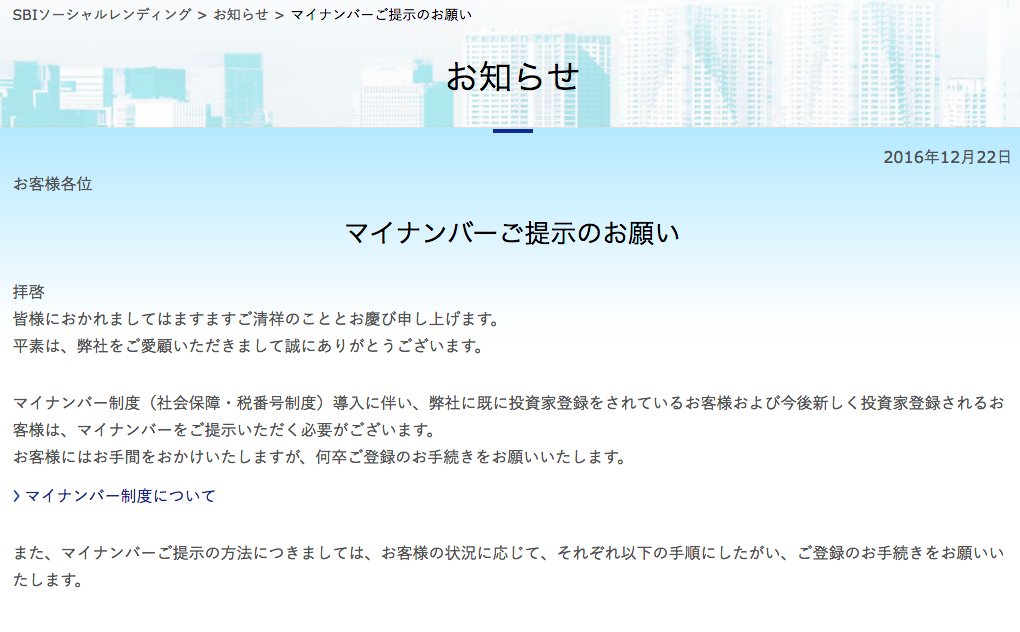

マイナンバーの提出

SBIソーシャルレンディングではマイナンバーの受付を開始しています。

2016年12月には「マイナンバーご提示のお願い」というお知らせも出しています。

また、ソーシャルレンディング業者のような「金融商品取引業者」や「証券会社等」は、税務署に支払調書を提出することが法令で義務付けられています。

上述のように、口座開設時にマイナンバーを求められますので、あらかじめ準備をしておくと良いでしょう。

![[2018年]総額ローン成約ランキングから選ぶソーシャルレンディングサービス9選](https://otona-lending.com/wp/wp-content/uploads/2016/12/sociallending-013-150x150.jpg)